Au regard d’une future crise économique, penser que posséder des euros sur un compte bancaire est sans risque, relève – à dire vrai – d’un considérable optimisme. Les crypto-monnaies permettent de s’extraire d’un système économique franchement moribond.

Pour bien nous accorder sur la signification des mots « capitalisme » et « monnaies-dettes »,

nous vous avons concocté ce quiz économique.

I – D’où viennent les crises ?

« En 1932, les gens erraient dans les rues sans travail ; en 1929 et 1946, ces mêmes personnes avaient un travail prospère. La réponse n’est pas en eux. » écrivait l’économiste Paul Samuelson dans son livre L’Économique. Mais si le chômage ne résulte pas de l’incompétence des hommes pour se dégoter un travail, à quelles circonstances faut-il attribuer l’existence des crises économiques ?

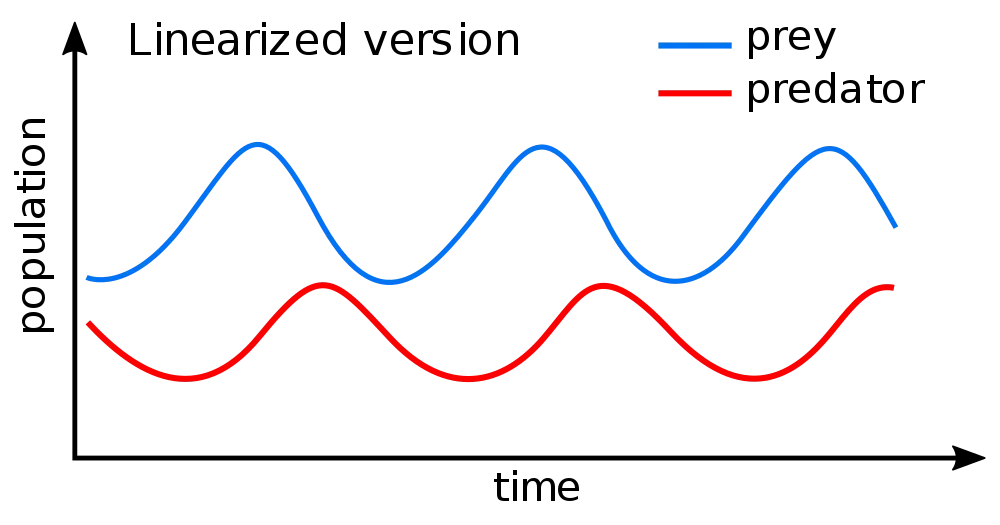

D’après la théorie de la stagnation séculaire d’Alvin Hansen, une économie peut souffrir d’un déséquilibre entre une trop forte propension à épargner et une trop faible capacité à investir dans l’économie réelle, du fait d’opportunités d’investissement rentable trop rares. En définitive, on retrouve ici les équations de Lotka-Volterra, aussi appelées « modèle proie-prédateur ».

moins il y a de proies, moins il y a de prédateurs ;

moins il y a de prédateurs, plus il y a de proies ;

plus il y a de proies, plus il y a de prédateurs.

Ici, les proies préfigurent les opportunités d’investissement

tandis que les prédateurs préfigurent l’épargne.

En clair, la finance n’investit dans l’économie réelle que tant qu’il y a une chance d’en « extraire » des profits, et une fois l’économie réelle vidée de sa monnaie, c’est la crise générale… (à moins que les banques centrales ne viennent constamment au secours de la finance). D’où viennent les crises ? Toujours du fait que la monnaie ne circule pas convenablement dans le pays.

II – Mais que font les banques centrales !?

Puisque la finance n’espère plus extraire de profits de l’économie réelle, il lui faut dorénavant pomper de l’argent ailleurs. C’est là qu’interviennent les banques centrales : elles rachètent les actifs douteux de la finance – aussi appelé junk bonds – avec des euros, dollars, yens, etc. fraîchement créés. Pour éloigner la crise et devenir sans cesse plus riche, c’est simple, il suffit de créer toujours plus d’argent.

Depuis 2008, les politiques monétaires non conventionnelles appelées Quantitative Easing sont devenues la norme. L’économie financière s’est totalement découplée de l’économie réelle, ses bénéfices toujours plus importants proviennent de la création monétaire et sont parfaitement artificiels. Cette façon de gérer la monnaie relève bien entendu davantage de la triche que d’une administration saine.

III – Où va l’argent des banques centrales ?

Si l’économie est inondé mois après mois de milliers de milliards d’euros, ne devrait-on pas déjà avoir de l’inflation ? Ce serait le cas si ces milliards d’euros allaient directement dans l’économie réelle, mais ces milliards sont principalement captés par la sphère financière. L’économie réelle reste ainsi à la peine, tandis qu’actionnaires et institutions financières réalisent des profits records (1) (2) (3).

Qu’a-t-on obtenu en échange ? Combien de beaux projets aurait-on pu financer avec ces milliards ?

Face à de tels dysfonctionnements, la crise économique en cours (chômage de masse, précarité, etc.) est partie pour durer et une nouvelle crise de l’euro est malheureusement à redouter. En effet, une mauvaise gestion de la monnaie se paie tôt ou tard. Sans aller forcément jusqu’à la disparition de l’euro, la valeur de ce dernier pourrait très bien être divisée par deux ou dix.

IV – Vers une nouvelle crise monétaire ?

L’eurosystème dérive d’un système à réserves fractionnaires ; son taux de réserves était de 1% en 2012. Cela signifie qu’au moins 1% des dépôts doivent réellement être détenus par la banque (si tous les clients de la banque viennent retirer leur argent, en théorie, ils sont censés pouvoir en récupérer au moins 1%, mais faire une croix sur les 99% restants). Un taux de réserve de 1% est-il suffisant ?

En conclusion, de plus en plus de personnes perdent confiance dans le système des monnaies-dettes. D’ailleurs, en 2008, suite à la faillite de la banque Lehman Brothers et la disparition de l’épargne de ses clients, un document de l’énigmatique Satoshi Nakamoto annonçait l’arrivée de la technologie « blockchain », censée nous permettre d’utiliser une monnaie qui ne se volatilisera pas : le Bitcoin.

Vous voici rendu(e) au terme de ce module #4, qui présentent les crypto-monnaies comme une alternative bienvenue aux monnaie-dettes, qui – à cause des politiques monétaires calamiteuses menées par nos banques centrales – semblent condamnées à s’effondrer. Heureusement, une autre économie est possible.

Nous héritons de la monnaie utilisée par nos parents. En corollaire, notre choix de crypto-monnaie aura un énorme impact sur les générations qui nous suivent. C’est une grande responsabilité qui nous incombe.

Découvrez maintenant pourquoi et comment les crypto-monnaies peuvent nous sortir d’une organisation économique qui saccage notre belle planète.

⇨ DÉPASSER LE CAPITALISME ⇦